銀行から融資を受けると、経営者保証を求められると思います。

この経営者保証とは何でしょうか?

そしてこれを軽減させるにはどうしたらよいでしょうか。

本項では経営者保証について説明します。

経営者保証の責任

まず始めに、保証とはどういった責任を負っているかおさらいします。

保証とは、借り入れた人が返済できなくなった場合に、代わりに返済する責任を負っています。

そして保証には、ただの保証(単純保証)と連帯保証があります。

単純保証は、代わりに返済する責任があるものの、民法上でつぎの権利があります。

①催告の抗弁権

…「まず先に借り入れた人に請求してください」

といえること

②検索の抗弁権

…「まず先に借り入れた人の財産から取り立ててください」

といえること

③分別の利益

…「保証人の人数の均等割で返済します」

といえること

しかし連帯保証では上記①〜③がありません。

つまり連帯保証は、請求されたら文句も言えず返済しないといけないという責任を負っています。

そして経営者保証はこの連帯保証にあたるので、企業が融資の返済ができない場合には、代わりに返済しないといけません。

例えば企業が5000万円借りていて、返済できなかったら、社長が代わりに財産を換金してでも肩代わりしないといけないということです。

そのため債務が多額の場合は、会社の破産にとどまらず、経営者個人も自己破産となるケースも少なくないと言われています。

経営者保証はなぜ必要か?

大企業では株主の数も多く、所有と経営の分離(出資者と経営者が別々の人で分担していること)を行うことで、経営を客観的に評価する仕組みとなっています。

いわゆるコーポレート・ガバナンスです。

しかし中小企業では、出資者=経営者となっているケースが多い傾向にあります。

そのため、モラルハザードを防ぐ観点から経営者保証を求めるとされています。

どういうことかというと、銀行から借りたお金は、もちろん事業に使われますが、その中には社長の報酬も含まれます。

出資者=経営者だと、事実上企業を自分の好きに動かせます。

銀行から借りたお金で社長が財産を築いた(かもしれない)のに、企業が返済できなくても責任を負わないのは問題だ、ということです。

(もし責任が不要なら、借りるだけ借りて報酬にして踏み倒すでしょう)

経営者保証に関する新たな動き

経営者保証は、担保を持たない中小企業の信用を補完するものです。

前述のように、モラルハザードの防止にも有効です。

しかし一方で、その責任の重さから思い切った事業展開を躊躇する一因になります。

また経営が傾いた時、事業再生を阻害する要因も指摘されています。

近年、こうした課題の解決策が「経営者保証に関するガイドライン研究会(全国銀行協会および日本商工会議所が事務局)」によって検討されました。

そして、経営者保証における合理的な保証のあり方のルールとして、「経営者保証に関するガイドライン」(以下ガイドラインとします)が、平成25年12月5日に公表されました。

中小企業基盤整備機構機構のHPでは、このガイドラインを

「中小企業庁と金融庁の後押しで、日本商工会議所と一般社団法人全国銀行協会が事務局となり、経営者保証を提供せず融資を受ける際や保証債務の整理の際の「中小企業・経営者・金融機関共通の自主的なルール」として策定・公表されたガイドラインです。」

と紹介しています。(http://hosyo.smrj.go.jp/)

これはその名のとおり、法令ではありません。

したがって、強制力はありません。

また自主的ルールということから、銀行によってその取り組み姿勢には温度差もあります。

しかし、金融庁が銀行に対して「積極的な活用を促す」としているので、一定の影響力をもったものです。

このガイドラインでは、新規借入時または既存保証契約見直し時に

・経営者保証なしで新規融資を受けることができる可能性

・経営者保証の解除ができる可能性

を説明しています。

また保証債務履行時・保証債務整理時に

・必要な生計費や自宅を手元に残せる可能性

・引き続き経営に携わったり、再起を図れる可能性

を説明しています。

そのため、経営者保証を外すためにはこのガイドラインにそって取り組むことが肝要となります。

経営者保証を外す要件

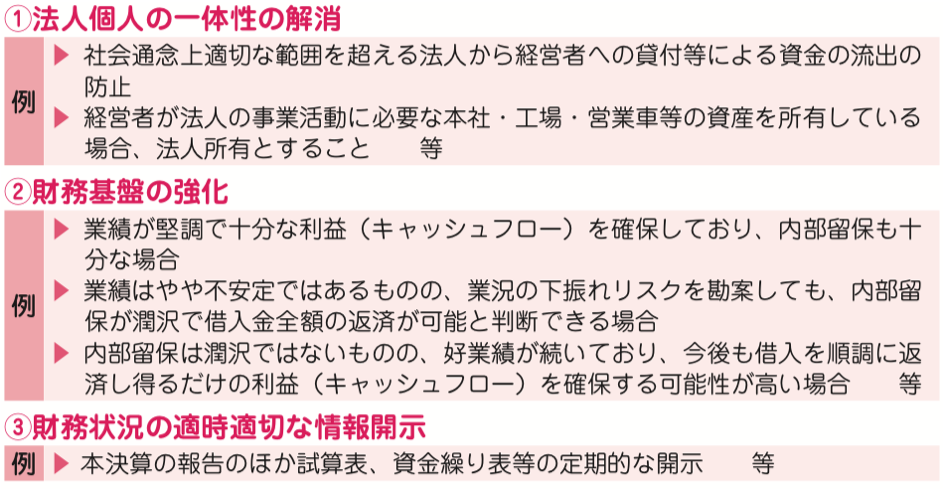

ガイドラインで求める既存保証契約見直し時の要件は、3つあります。

全国銀行協会HPではつぎのように説明しています。

出典:(一社)全国銀行協会HP 経営者保証ガイドラインリーフレット

(https://www.zenginkyo.or.jp/news/detail/nid/3330/)

①法人個人の一体性の解消は、

簡単に言うと、企業と社長の間での貸し借りをなくすということです。

貸し借りは、決算書ではおもに貸借対照表に出てきます。

具体的には、企業と社長のあいだの未収入金や仮払金、貸付金、未払金、役員借入金などがあればなくすということです。

②財務基盤の強化は、

経営者保証がなくても、企業の収益力や資産だけで返済可能と判断できることです。

つまり企業の財務基盤を融資の担保とすることです。

③財務状況の適時適切な情報開示は、

「適時適切」という言葉がポイントです。

融資を受けている銀行には、毎年決算書を提出していると思います。

しかし年に1回では「適時適切」ではないので、もっとマメに状況を知らせる必要があります。

では、具体的に何をすれば良いでしょうか?

具体的なアクション

要は先の3つの要件を満たすことです。

まず①法人個人の一体性の解消については、社長だけで対応することは難しいでしょう。

ぜひ顧問税理士の先生と相談しながら進めると良いでしょう。

ただし①法人個人の一体性の解消は月次決算をしていないと、処理しにくいです。

もし月次決算をしていなければ、これを機に取り組むことをオススメします。

②財務基盤の強化は利益を出すことはもちろんですが、ほかに大切なことがあります。

それは格付けを意識することです。

金利のところでも説明しましたが、銀行は企業を評価するときは、格付けの視点で評価します。

単純に利益を出せば上がるのかといったら、そうではありません。

格付けの視点にそって決算書を創り上げるという意識が必要です。

そして③財務状況の適時適切な情報開示は、

今までより密に銀行とコミュニケーションをとることです。

具体的には、少なくても四半期ごと(3ヶ月ごと)に銀行に顔を出しましょう。

そしてその際は、つぎの3つの資料を持っていってください。

a.月次試算表 …顧問税理士様が作られたものです。

b.資金繰り表 …今なければ作りましょう。

c.業績レポート …業績の概要やトピックを説明したものです。

b.やc.は形式にこだわる必要はありません。

銀行では試算表の結果は良いのか悪いのか、資金繰りは大丈夫なのか、すぐにはわかりません。

それを説明する資料だと思ってください。

この取り組みで、銀行は貴社に好意的になり、よい関係が築けます。

ぜひ取り組んでみてください。

まとめ

経営者保証を軽減するには、「経営者保証ガイドライン」を最大限活用することが大切です。

このガイドラインの考えにそった取り組みは、経営者保証を軽減することにとどまらず、企業運営上も大変有効なものです。

わたしはある意味、財務戦略のキモと考えています。

ぜひ中小企業の社長には、経営者保証の軽減にとどまらず、このガイドラインの考えに沿った経営をしていただきたいと思います。